「Money 20/20 2023」は、2023年10月23日から26日(米国時間)にかけて、ラスベガスで開催されたイベントです。ウェビナーでは、米国駐在員の日商エレクトロニクスUSA・門馬が、本イベントに参加し、そのサマリー講演を行いました。

イベント概要

このイベントは金融業界にフォーカスした米国最大級のイベントで、2011年から行われいています。米国以外ではヨーロッパでも開催されており、2024年4月にはアジア(バンコク)でも初開催されます。今回の米国のイベントでは、日本からも銀行、保険業界をはじめ、たくさんの出張者が来られていました。

全体を通しての気づき

当イベントに参加して気づきとなった点は、以下の3点です。

- AIの活用が進む

データウェアハウスやデータレイクの活用が広がり、独自LLM(Large Language Model)の実装も進んでいます。しかし、依然として、導入における規制対応やシステムの変更への膨大な作業負荷が問題になっています。一方で、従業員の生産性向上などの障壁の少ない領域へのAI利用は、着実に進んでいます。 - 注目をあつめる即時決済

即時決済が注目を浴びていますが、その注目度と比較して浸透度合いはまだ十分でないように思われます。今後の課題は、即時決済によって得られるデータを有効に活用し、利用者と提供者の両者が素晴らしい体験を享受できるようにすることです。 - 体験がマーケティング戦略において最重要視されている

MasterCardはWeb3を用いた体験の提供をマーケティング戦略の中心に据えることを発表しています。単なる広告はもはや効果が薄れてきています。

注目セッション

特に興味深かったセッションについて5つピックアップをします。

1. データ戦略の重要性 金融機関におけるDatabricsの活用

Databricsは、金融業界において2000社以上の導入をしています。主な利用用途は、引き受け業務などにおけるアナリストへのまとまったデータの提示、詐欺対策などです。特定のタスクに特化した小規模なAIが広く使われており、コストを最小限に抑えながら、精度の高いAIを構築しています。また、独自の言語モデルを適用することで“幻覚”への対処をするとともに、規制への適用も図っています。

規制への対処という点では、オープンソースの活用を推奨されています。オープンソースは一見リスクがあるように見えますが、実際は、ベンダーに依存することなく規制への柔軟な対処ができるといったメリットがあります。

Mosaic社の買収では、セキュアなモデル構築能力が魅力とされています。金融業界のニーズともマッチしているとCEOは言及していました。

2. さまざまなAIの活用法

各プロセス間のルールに基づいた自動化、未決済の請求書と入金の照合、販売活動への活用、コールセンター業務や開発者の生産性向上にAIは活用されます。ウェルスマネージメントの領域では、AIチャットボットの活用も進んでいますが、一部では富裕層向けにチャットボットを使用することへの適切性についての議論があります。このケースでは、顧客との会話やメモを分析して意図や行動を検出するためにAIが利用されます。近い将来的には、即時決済へのAI技術の適用が注目されています。

多くの金融機関にとって、規制や既存システムへの適用など、AIを全面的に導入するにはまだまだ障壁が多く、まだ萌芽的な段階にあると言えます。

3. 「個人財務データの権利」に関する規制の制定は来年秋までに最終化(CFPB)

CFPB(消費者金融保護局)は、オープンファイナンスに関する規制であるドットフランク法に基づき、消費者の保護を図ることを目的とした機関です。今回、CFPBは1033条「個人財務データの権利」について、来年秋に新規制を最終化することを発表しました。この規制が、現在の形で最終化された場合、消費者は自分の信用情報や取引履歴などを、金融機関から簡単に取得できるようになります。また、金融機関は、消費者の同意を得て、第三者に金融データを提供することも可能になります。

規制に準拠しながら、手間をかけずに銀行が運用を行うには、APIのシステム実装やプロセスを整備する必要があります。APIの提供に関しては、大手金融機関は積極的に取り組んでおり、準備はかなり進んでいます。

懸念事項はデータの安全性やプライバシー保護です。CFPBは英国など先行している国の運用を参考にしながら、CFPBは、規制の最終化を慎重に検討しています。

4. 即時決済の将来性 だれがどのように利益を得るか?

即時決済は、ギグワーカーが即座に給与を受け取ったり、Eコマースのリアルタイムな決済処理により商品を迅速に受け取るメリットがあり、注目を集めています。

即時決済の課題は、不正行為の検知が難しい点です。バッチ処理の場合、決済処理完了前に不正を検知できましたが、即時決済ではリアルタイムに対応する必要があります。近年では、この課題に対応するフィンテック企業も増え、技術的な対策が可能です。

即時決済が本当に利用者にメリットを提供しているかについては疑問があります。講演では、「支払う側と受け取り側双方に素晴らしい体験を生み出すことが課題」と強調されました。

即時決済のメリットは、データの取得が可能な点です。例えば、決済した時間、決済者の位置情報や決済者の心理状態などです。このデータを活用して顧客へのロイヤリティを構築する必要があります。ちなみに、企業側は、得られた情報を利用して不正を検知したり、照合作業量を削減することも可能です。

5. ウェブ3はまだ終わっていない ハイプ・サイクルを繰り返す

Mastercardは、マーケティング戦略において“体験を重視する”戦略を発表しました。従来は広告に注力をしてきましたが、広告はもはや消費者の注力を引くことができないことを言及しています。戦略の一環として、Web3にも積極的に挑戦しており、「Moon Pay」との提携をイベント会場で発表しました。Moon Payは仮想通貨を取引できるオンライン決済サービスです。この提携による具体的なサービスの発表はこれからとなります。

Web3の中でも、暗号資産市場は依然として不透明で変動的ですが、Mastercardが提供するクリエーター向けのプログラムへの申し込みが増加していると語っていました。Web3プラットフォームだからこそできるエンゲージメントの機会が増えています。

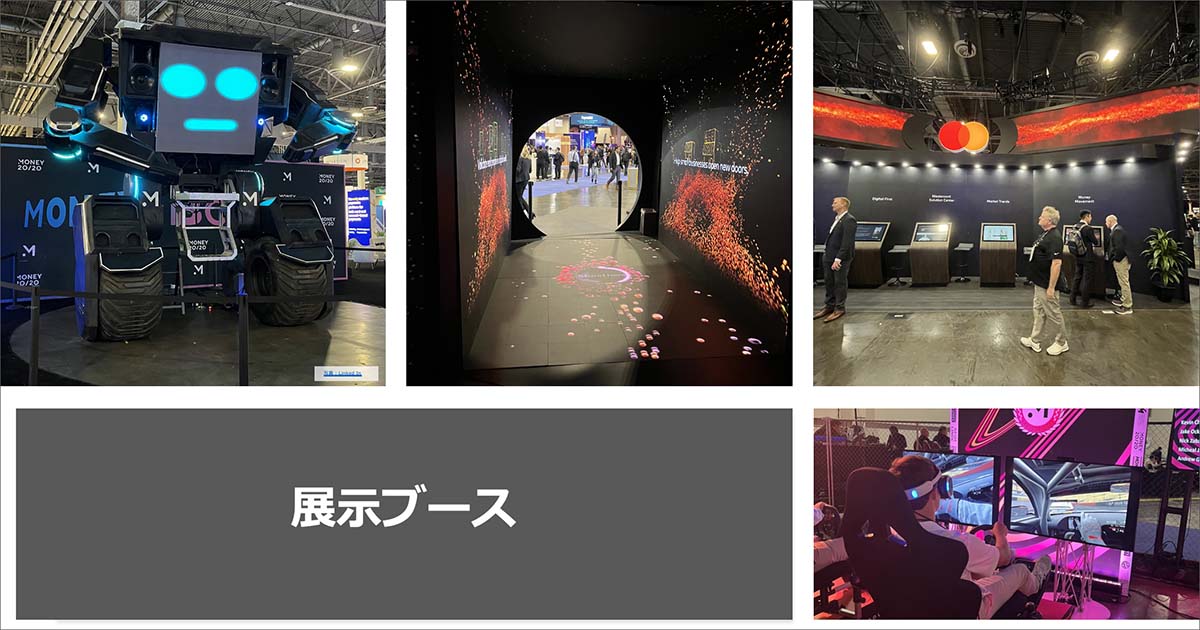

展示会場の様子

企業ブースとさまざまな大きさの講演ブースが一つのホール内に設置され、非常に回りやすい印象を受けました。ひときわ目を引いていたのは、Mastercardのブースでした。トンネルに入ると360度の視界を使った体験型の展示がされていました。

注目のスタートアップ

Money 20/20では、毎年“America’s Got Access”というスタートアップピッチが期間中に開催されます。今年は期間中での開催はなく、期間前に開催され、当日は、優勝者の発表のみでした。また、別な企画として、“Startup Network”という企画が用意されました。この企画では、Money 20/20が選定した7社がピッチを行いました。今回、“Startup Network”の7社と“America’s Got Access”の優勝者、私が気になったスタートアップ2社について紹介します。

1社目:Kamino (中小企業の生産性向上!支出管理プラットフォーム)

ブラジルのすべての大手地銀の口座、Kaminoの口座、法人クレジットカードを統合管理し、プロセスを自動化します。サプライヤーや従業員への支払いの自動化、銀行との照合作業もワンクリックで完了できます。手動作業をなくし、詐欺や二重支払いのリスクを最小化します。

2社目:TodayPay (Refund as a Service)

スムーズな返品は顧客価値の重要な要素ですが、加盟店にとっては銀行などへの手数料の支払いがあり、負担となります。TodayPayは、手数料を加盟店の代わりに負担します。さらに、加盟店やマーケットプレイス、ロジスティクス企業と提携し、数秒での返金を担保します。

3社目:Skipify (コネクテッドウォレット)

店舗などでの決済時に利用できるポイントや残高状況などを利用者が一元的に確認できるアプリを提供します。どの決済サービスを使おうが、認証は1度で済むため、利用者の利便性を向上します。加盟店はスムーズな決済を実現し、利用者のロイヤリティを高めることができます。

4社目:Themis (コンプライアンス・コラボレーション・ツール)

断片化された文書やコミュニケーションツールをThemisを利用することで統合し、ポリシー管理や文書管理、承認作業などにかかる従業員の負担を軽減、生産性を向上させます。銀行とフィンテック・パートナーとのコラボレーションも可能で、規制当局からの要請書の解釈を共同で行うことで、迅速な対応を可能とします。

5社目:Ansa (プリペイド方式のブランドウォレットを提供)

利用者にとっても、加盟店にとっても高額な手数料を最小限に抑えることを目的としたサービスです。利用者は、プリペイド方式のブランドウォレットを作成し、入金、決済を行います。返金やインセンティブは、即座にウォレット残高に還元され、利用者の満足度を高めます。お金の動きを最小限にすることで、利用者も加盟店も手数料を削減できます。

6社目:TripleBlind (AIプライバシー・プラットフォーム)

AIの構築には多くのデータが必要となりますが、データアクセスが常に障壁になります。TripleBlindの特許技術であるAIブラインディング技術を利用することで、暗号化に必要なキーを分散管理することができ、不正使用や悪用のリスクを最小化することができます。顧客データや金融サービスデータなどの機密データへのセキュアなアクセスを実現します。

7社目:Hypercard (雇用主が従業員に提供するクレジットカード)

給与や福利厚生を一括で提供できます。従業員の経費精算を手間をかけずに即座に行うことができるだけでなく、企業側も福利厚生の使用率向上、特典の内容のアップグレードが期待できます。これらの効果により、従業員の定着率の最大化にも貢献できます。

8社目:Starlight (給付金の利用を促進):America’s Got Access優勝者

政府の給付金は認知不足、複雑な申請プロセスなどが影響して年間1,400億ドル(約21兆円)が申請されないままになっています。Starlightは、オンラインで申請、受給までを支援し、本人確認、書類作成、進捗確認を支援します。正確な個人情報と紐づけることができるため、政府側としても不正受給の防止、受付業務の効率化が期待できます。

9社目:Instabase (膨大な文書からデータ抽出)

大量の文書から、銀行や保険会社が必要なデータを抽出し、API経由で必要なアプリに送付するプロセスを自動化することができます。フォーマットの異なる請求書から必要な情報だけを抽出する優れた技術を持っています。また、検索や抽出指示は、ChatGPT ライクなオペレーションで行うことができるため、データアナリストでなくても簡単に操作できます。

10社目:Unit21 (不正行為の検知・報告)

不正行為検知には、取引の監視だけではなく、IDやその他のデータソースによる認証なども必要であり、プロセスが複雑化しています。Unit21は、プロセスを一元的に管理するほか、独自の1,000以上のポリシーを簡単に適用させることでセキュアな環境を簡単に構築します。運用性にも優れ、再発防止策やセキュリティレベルの調整も簡単に行えます。

最後までお読みいただきありがとうございました。

Nissho USAは、シリコンバレーで35年以上にわたり活動し、米国での最新のDX事例の紹介や、斬新なスタートアップの発掘並びに日本企業とのマッチングサービスを提供しています。紹介した事例を詳しく知りたい方や、スタートアップ企業との協業をご希望の方は、お気軽にお問い合わせください。